(pdf)

In het debat over de eerlijkheid van het inkomstenbelastingstelsel wordt vaak over het hoofd gezien dat een aanzienlijk aantal aangiften geen inkomstenbelastingverplichting heeft. Uit de laatste gegevens die zijn vrijgegeven door de Internal Revenue Service (IRS) blijkt dat bijna een derde van de aangiften in het belastingjaar 2017 geen inkomstenbelasting betaalde. Bovendien is het percentage indieners van aangiften zonder inkomstenbelastingverplichting over het algemeen gestegen ten opzichte van bijna 40 jaar geleden. Deze trend is indicatief voor een progressieve inkomstenbelastingcode op grond waarvan verdieners met een hoger inkomen een groter deel van de belastingen betalen, terwijl verdieners met een laag inkomen over het algemeen worden afgeschermd van aanzienlijke inkomstenbelastingverplichtingen.

NTUF’s nieuwste “Who Pays Income Taxes” -studie voor belastingjaar 2017 vindt dat de rijkste 1 procent van de verdieners meer dan 38 procent van alle inkomstenbelastingen voor hun rekening nemen, een bedrag dat bijna het dubbele is van hun aangepaste bruto-inkomensaandeel. Historische gegevens sinds 1980 laten zien dat de inkomstenbelastingcode steeds progressiever is geworden, waarbij een klein deel van de verdieners een steeds groter deel van de belastingdruk betaalt, zelfs toen het marginale toptarief werd verlaagd.

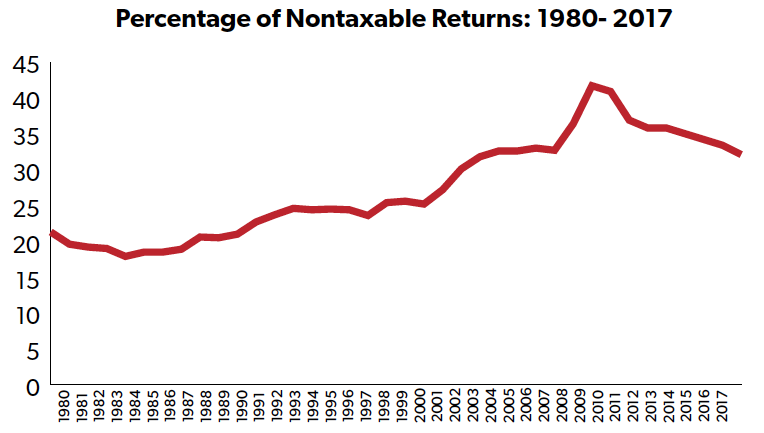

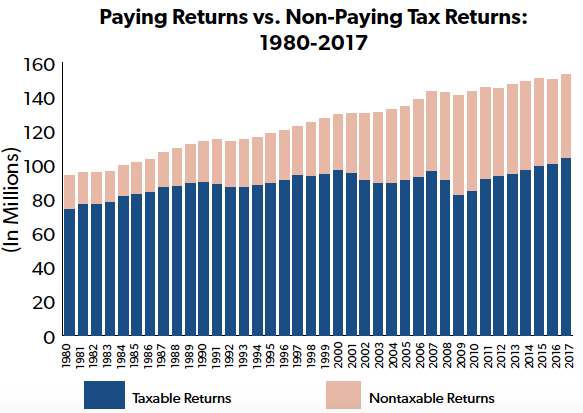

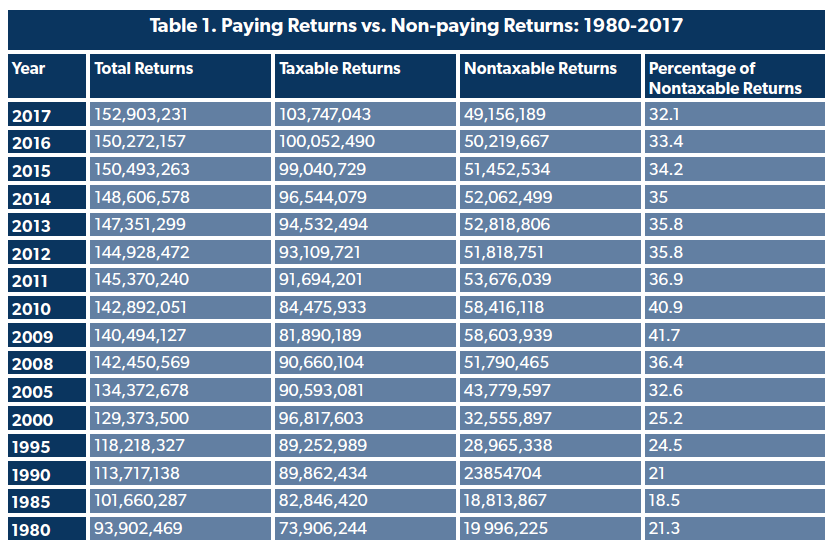

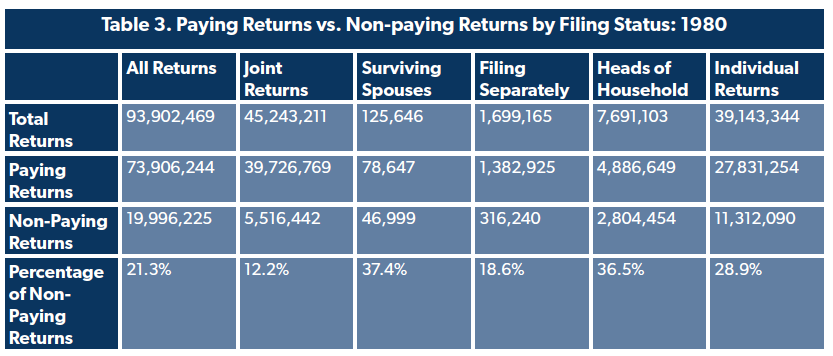

Dienovereenkomstig is het percentage belastingplichtigen dat geen inkomstenbelasting hoeft te betalen, gestegen. In 1980 bedroeg het percentage aangiften zonder inkomstenbelastingschuld 21,3 procent. In 1985 daalde het tot 18,5 procent, maar sindsdien is het in het algemeen gestegen.

In de loop der tijd hebben beleidsmakers kenmerken van de inkomstenbelasting aangepast die bedoeld waren om werknemers met lage inkomens te beschermen tegen aanzienlijke lasten. De laagste inkomensschijf voor een echtpaar met een gezamenlijk verzoek voor het belastingjaar 1980 legde bijvoorbeeld een belasting op van 14 procent op een inkomen van ten minste $ 3.400 ($ 9.634 in dollars van 2017). In 2017 werd de laagste schijf aangepast tot een belasting van 10 procent op een inkomen van meer dan 18.650 dollar. De standaardaftrek werd ook verhoogd van $ 3.400 in 1980 ($ 9.634 in 2017 dollars) tot $ 12.700 in 2017 voor gehuwde aanvragers, waardoor het belastbaar inkomen aanzienlijk werd verlaagd. (Een soortgelijke uitbreiding vond plaats voor alleenstaande indieners.)

Het aantal niet-belastbare aangiften weerspiegelt ook het aantal uitsluitingen, aftrekposten en kredieten die beschikbaar zijn voor in aanmerking komende indieners. De Congressional Budget Act van 1974 schrijft voor dat de jaarlijkse federale begroting een lijst van “belastinguitgaven” moet bevatten, die in de wet worden gedefinieerd als “inkomstenderving ten gevolge van bepalingen van de federale belastingwetten die een bijzondere uitsluiting, vrijstelling of aftrek van het bruto-inkomen toestaan of die voorzien in een bijzonder krediet, een preferentieel belastingtarief of een uitstel van belastingplicht”. Het aantal van dergelijke belastingbepalingen is toegenomen. Een historisch begrotingsboek uit 1981 vermeldt 82 uitgaven voor de individuele inkomstenbelasting voor het belastingjaar 1980. Een recente begrotingspublicatie bevat 142 verschillende individuele inkomstenbelastinguitgaven die in FY 2017 werden geclaimd.

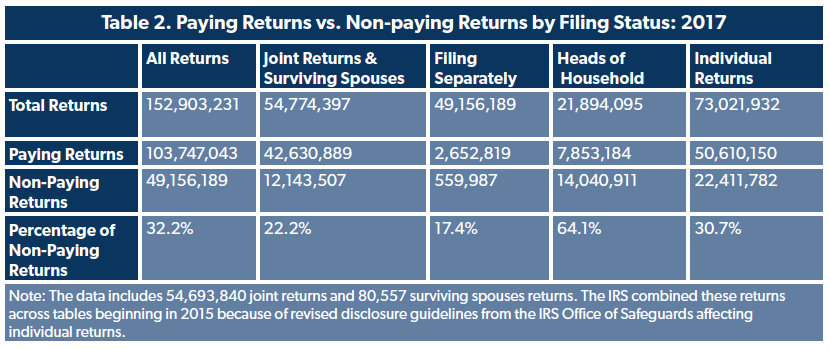

Deze uitsluitingen omvatten ook “terugbetaalbare kredieten” die in aanmerking komende indieners kunnen ontvangen boven op hun inkomstenbelastingverplichting. Deze kredieten verminderen de inkomstenbelastingschuld van een indiener, maar in tegenstelling tot reguliere belastingkredieten, worden eventuele resterende kredietbedragen “terugbetaald” als een contante betaling. De IRS meldt dat in 2017 $ 100 miljard aan terugbetaalbare kredieten werd geclaimd. Vijftien procent van dit bedrag werd toegepast om de inkomstenbelastingdruk te verlagen, terwijl de rest in wezen werd omgezet in subsidiecheques, voornamelijk uit het in aanmerking komen voor de Earned Income Credit ($ 56,8 miljard) en de Additional Child Tax Credit ($ 23,3 miljard). Vanwege deze kredieten hadden indieners met een aangepast bruto-inkomen van $ 30.000 of minder een gemiddeld belastingtarief dat in feite negatief was.

Voor een deel is het aantal niet-belastbare aangiften een indicatie van de toestand van de economie. Na de recessie van 2008 was 41,7 procent van de aangiften – twee op de vijf – in 2009 geen inkomstenbelasting verschuldigd, als gevolg van een combinatie van hogere werkloosheidsniveaus en belastingverlichting (inclusief terugbetaalbare kredieten) in de American Recovery and Reinvestment Act van 2009. Naarmate de economie zich uiteindelijk herstelde en de werkgelegenheid toenam, is het aantal belastbare aangiften geleidelijk toegenomen, maar vertegenwoordigt nog steeds een kleiner deel van de aangiften dan in 1980.

Dit wil niet zeggen dat deze huishoudens helemaal geen federale belastingverplichting hadden. Personen met looninkomsten zijn onderworpen aan loonbelasting ter financiering van de sociale zekerheid en Medicare. Veel van de aangiften die werden geclassificeerd als niet onderworpen aan een netto-inkomenbelasting, waren mogelijk onderworpen aan een groot aantal aanvullende belastingen, waaronder “als terugbetaling van te veel vooruitbetaalde premiekorting, belasting op zelfstandigen, niet-geïnde werknemersbelasting op sociale zekerheid en Medicare-belasting op fooien, belasting uit herberekening van investeringsaftrek van voorgaande jaren, strafbelasting op individuele pensioenrekeningen, Sectie 72 strafbelasting, huishoudelijke arbeidsbelastingen, individuele verantwoordelijkheidstoeslag voor de gezondheidszorg, aanvullende Medicare-belastingen, of gouden parachute-betalingen.”

Dit is de laatste reeks gegevens vóór de Tax Cuts and Jobs Act van 2017. Geschat wordt dat het aantal aanvragers zonder inkomstenbelasting zal toenemen als gevolg van wijzigingen in de code. Met ingang van het belastingjaar 2018 heeft de belastinghervormingswet de belastingtarieven verlaagd, de standaardaftrek bijna verdubbeld en de terugbetaalbare kinderaftrek uitgebreid en verhoogd.Deze feiten over de inkomstenbelastingcode moeten worden onthouden wanneer politici beweren dat de rijken niet hun “eerlijke deel” betalen.”

Conclusie

Een verantwoordelijk belastingstelsel verlicht de lasten voor degenen aan de onderkant die ernaar streven om zich omhoog te werken. Uit de laatste gegevens van de IRS blijkt dat bijna een derde van de belastingplichtigen, vooral mensen met een laag inkomen, geen belasting hoefden te betalen, en dat sommige zelfs een negatief belastingtarief hadden. Het hoge aantal niet-belastbare aangiften is nog een aanwijzing dat de inkomstenbelastingwet van Amerika zeer progressief is, waarbij aanvragers met lagere inkomens grotendeels ontsnappen aan zware belastingen.