Eerder deze maand zagen werknemers van meer dan 1.000 bedrijven een of twee loonstrookjes van hun bankrekeningen afgetrokken worden nadat de CEO van hun cloud payroll provider er vandoor was gegaan met 35 miljoen dollar aan salaris- en belastingstortingen van klanten. Maandag werd de CEO gearresteerd en naar verluidt bekende hij dat de verduistering de laatste wanhoopspoging was van een financieel schimmenspel dat hem over meerdere jaren 70 miljoen dollar opleverde.

Michael T. Mann, de 49-jarige CEO van het in Clifton Park, NY gevestigde MyPayrollHR, werd deze week gearresteerd en aangeklaagd voor bankfraude. In gerechtelijke stukken verklaarden FBI-onderzoekers dat Mann tijdens een verhoor toegaf dat hij begin september – aan de vooravond van een grote salarisdag – ongeveer 35 miljoen dollar aan fondsen die door zijn klanten waren overgemaakt om de salarisstortingen en belastinginhoudingen van hun werknemers te dekken, naar zijn eigen bankrekening had overgemaakt.

Na deze stunt hebben twee verschillende banken die met de verschillende bedrijven van Mann werken, deze bedrijfsrekeningen bevroren om te voorkomen dat de fondsen werden verplaatst of opgenomen. Die actie zette een keten van gebeurtenissen in gang die ertoe leidde dat een andere financiële instelling die MyPayrollHR helpt bij het verwerken van betalingen, kortstondig bijna 26 miljoen dollar van betaalrekeningen weghaalde die toebehoorden aan werknemers van meer dan 1.000 bedrijven die MyPayrollHR gebruiken.

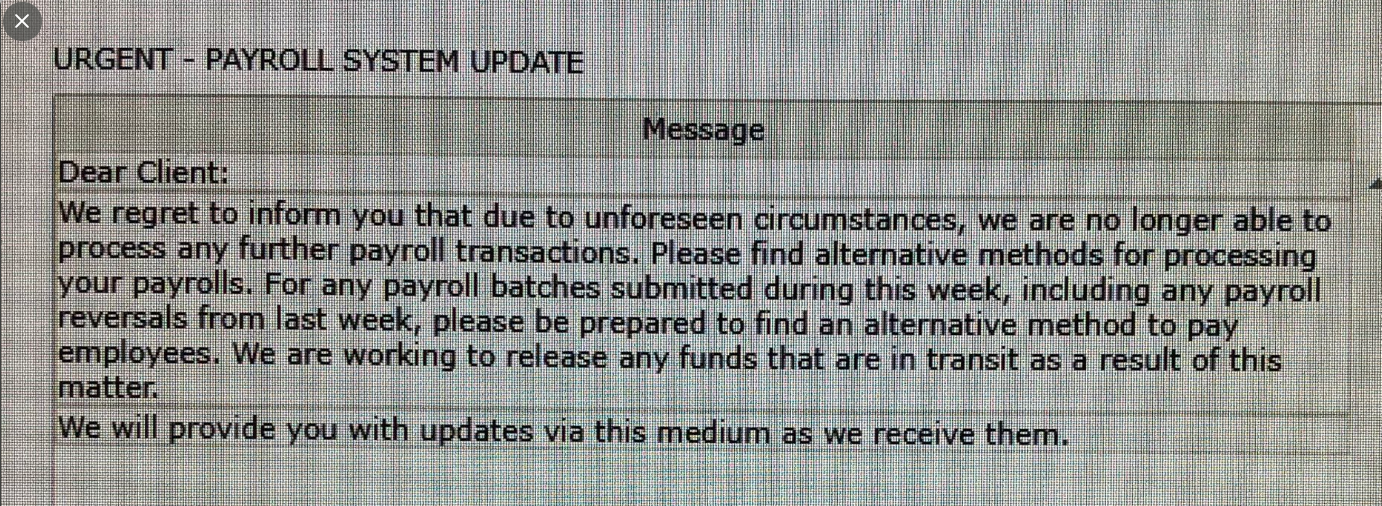

Op hetzelfde moment stuurde MyPayrollHR een bericht (zie screenshot hierboven) naar klanten dat het werd afgesloten en dat klanten alternatieve methoden moesten vinden voor het betalen van werknemers en voor het verwerken van de loonlijst in de toekomst.

In de strafrechtelijke klacht tegen Mann (PDF), zei een New Yorkse FBI-agent dat de CEO toegaf dat hij vanaf 2010 of 2011 begon met het lenen van grote sommen geld van banken en financieringsbedrijven onder valse voorwendselen.

“Terwijl hij verklaarde dat MyPayroll legitiem was, gaf hij toe andere bedrijven te hebben opgericht die geen ander doel hadden dan te worden gebruikt in de fraude; frauduleus vertegenwoordigen aan banken en financieringsmaatschappijen dat zijn nepbedrijven bepaalde vorderingen hadden die ze niet hadden; en het verkrijgen van leningen en kredietlijnen door te lenen tegen deze niet-bestaande vorderingen.”

“Mann schatte dat hij op frauduleuze wijze ongeveer $ 70 miljoen heeft verkregen die hij niet heeft terugbetaald. Hij beweerde dat hij de fraude pleegde als reactie op zakelijke en financiële druk, en dat hij bijna alle frauduleus verkregen fondsen gebruikte om bepaalde bedrijven in stand te houden, en nieuwe bedrijven te kopen en te starten. Hij gaf ook toe cheques te hebben geciteerd tussen Bank of America en Pioneer , als onderdeel van de frauduleuze regeling.”

Check-kiting is de illegale handeling van het schrijven van een cheque van een bankrekening zonder voldoende middelen en stort deze op een andere bankrekening, legt MagnifyMoney.com uit. “Vervolgens neemt u het geld van die tweede rekening op voordat de oorspronkelijke cheque is verrekend.”

Kiting staat ook bekend als het profiteren van de “float,” dat is de hoeveelheid tijd tussen wanneer een individu een cheque indient als betaling en wanneer de bank van het individu de opdracht krijgt om de fondsen van de rekening te verplaatsen.

Magnify Money legt meer uit:

“Stel, bijvoorbeeld, dat u uzelf een cheque uitschrijft voor $ 500 van betaalrekening A, en die cheque stort op betaalrekening B – maar het saldo op betaalrekening A is slechts $ 75. Vervolgens neemt u onmiddellijk de $ 500 op van betaalrekening B. Dit is check-kiting, een vorm van chequefraude waarbij niet-bestaand geld op een betaalrekening of een ander type bankrekening wordt gebruikt. Bij sommige check-kiting-schema’s worden meerdere rekeningen bij één bank gebruikt, en bij meer ingewikkelde schema’s zijn meerdere financiële instellingen betrokken.”

“In een complexer scenario zou iemand betaalrekeningen kunnen openen bij bank A en bank B, waarbij hij eerst $500 stort op bank A en niets op bank B. Vervolgens zou hij een cheque van $10.000 kunnen uitschrijven op rekening A en deze storten op rekening B. Bank B crediteert de rekening onmiddellijk, en in de tijd die bank B nodig heeft om de cheque te vereffenen (doorgaans ongeveer drie werkdagen), schrijft de oplichter een cheque van $10.000 uit bij bank B, die op bank A wordt gestort om de eerste cheque te dekken. Dit zou kunnen doorgaan, met iemand die cheques schrijft tussen banken waar er geen werkelijke fondsen zijn, maar de bank gelooft dat het geld echt is en blijft de rekeningen crediteren.”

De regering beweert dat Mann van 1 augustus 2019 tot 30 augustus 2019 miljoenen dollars aan cheques tussen zijn rekeningen bij Bank of American en Pioneer kiting.

Voor meer dan een decennium werkte MyPayrollHR samen met het in Californië gevestigde Cachet Financial Services om salarisstortingen te verwerken voor de werknemers van MyPayrollHR-klanten. Om de week stortten de klanten van MyPayrollHR hun loonstortingen op een door Cachet beheerde holdingrekening, die de betalingen vervolgens overmaakte naar de bankrekeningen van de medewerkers van MyPayrollHR.

Maar toen Mann $ 26 miljoen aan loonstortingen van klanten van Cachet naar zijn rekening bij Pioneer Bank verplaatste, werd de lege holdingrekening van Cachet gedebiteerd voor de loonstortingen. Cachet draaide die stortingen snel terug, waardoor een of twee loonperioden ter waarde van het salaris werden afgetrokken van bankrekeningen van werknemers van bedrijven die MyPayrollHR gebruikten.

Die actie veroorzaakte zoveel ophef bij getroffen bedrijven en hun werknemers dat Cachet uiteindelijk besloot om al die terugboekingen te annuleren en die klap van $ 26 miljoen te absorberen, die het nu via de rechter probeert te herstellen.

Volgens aanklagers in New York was Pioneer de grootste crediteur van Mann.

“Mann verklaarde dat de salariskwestie werd bespoedigd door zijn beslissing om de salarisbetalingen van klanten van MyPayroll om te leiden naar een rekening bij Pioneer in plaats van rechtstreeks naar Cachet,” schreef FBI Special Agent Matthew J. Wabby. “Hij deed dit om het bedrag dat hij aan Pioneer verschuldigd was tijdelijk te verlagen. Toen Pioneer de rekeningen van Mann bevroor, heeft het ook (per ongeluk) de beweging van de loonbetalingen van MyPayroll-klanten aan Cachet gestopt.”

Ongeveer $ 9 miljoen van de $ 35 miljoen die door Mann werd omgeleid, zou naar rekeningen bij de National Payment Corporation (NatPay) gaan – het in Florida gevestigde bedrijf dat belastinginhoudingen voor MyPayrollHR-klanten afhandelt. NatPay zei dat zijn verzekering zou moeten helpen de verliezen te dekken die het heeft geleden toen de banken van MyPayrollHR de rekeningen van het bedrijf bevroren.

Hofverslagen geven aan dat Mann nog geen pleidooi heeft gehouden, maar dat hij vandaag moest worden vrijgelaten onder een borg van $ 200.000 die werd beveiligd door een gezinswoning en twee voertuigen. Zijn paspoort is ook in beslag genomen.

Tags: Michael T. Mann, mypayrollHR