A principios de este mes, los empleados de más de 1.000 empresas vieron cómo se les descontaba de sus cuentas bancarias una o dos nóminas después de que el director general de su proveedor de nóminas en la nube se fugara con 35 millones de dólares en depósitos de nóminas e impuestos de los clientes. El lunes, el director general fue arrestado y supuestamente confesó que el desvío fue el último suspiro desesperado de un juego financiero que le hizo ganar 70 millones de dólares durante varios años.

Michael T. Mann, el director general de 49 años de Clifton Park, con sede en Nueva York, MyPayrollHR, fue detenido esta semana y acusado de fraude bancario. En los archivos de la corte, los investigadores del FBI dijeron que Mann admitió en el interrogatorio que a principios de septiembre – en la víspera de un gran día de la nómina – desvió a su propia cuenta bancaria unos 35 millones de dólares en fondos enviados por sus clientes para cubrir sus depósitos de nómina de los empleados y las retenciones de impuestos.

Después de ese truco, dos bancos diferentes que trabajan con las diversas empresas de Mann congelaron esas cuentas corporativas para mantener los fondos de ser movido o retirado. Esa acción desencadenó una cadena de acontecimientos que llevó a otra institución financiera que ayuda a MyPayrollHR a procesar los pagos a retirar brevemente casi 26 millones de dólares de las cuentas corrientes pertenecientes a los empleados de más de 1.000 empresas que utilizan MyPayrollHR.

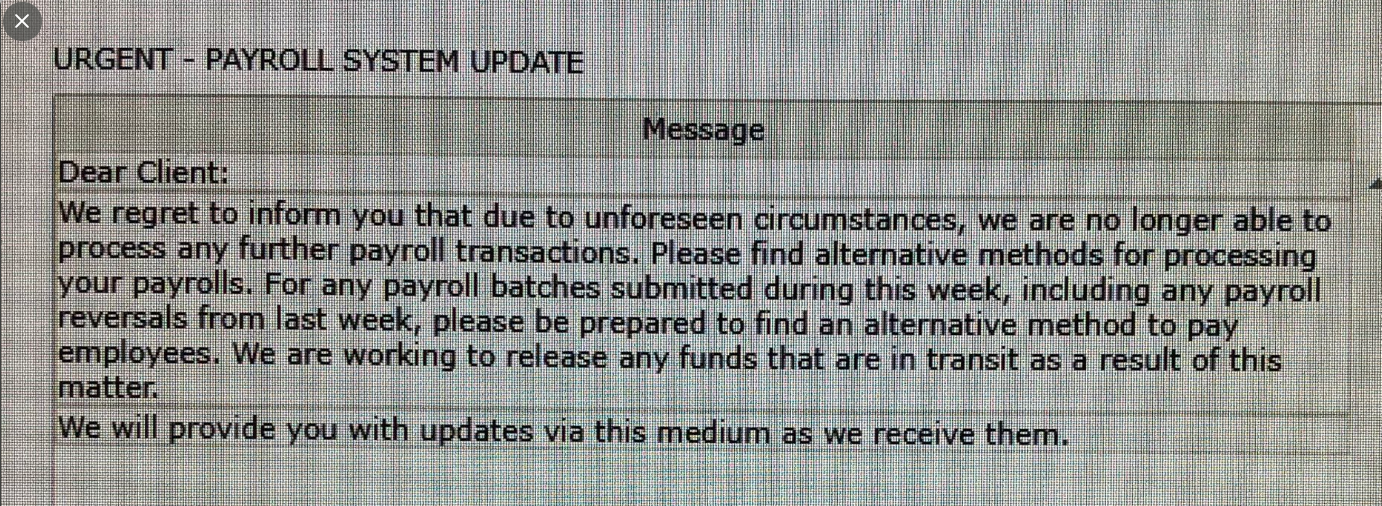

Al mismo tiempo, MyPayrollHR envió un mensaje (véase la captura de pantalla anterior) a los clientes diciendo que estaba cerrando y que los clientes debían encontrar métodos alternativos para pagar a los empleados y para procesar las nóminas en adelante.

En la denuncia penal contra Mann (PDF), un agente del FBI de Nueva York dijo que el director general admitió que a partir de 2010 o 2011 comenzó a pedir prestadas grandes sumas de dinero a los bancos y a las empresas de financiación bajo falsos pretextos.

«Aunque afirmaba que MyPayroll era legítima, admitió haber creado otras empresas que no tenían otro propósito que el de ser utilizadas en el fraude; haber representado fraudulentamente a los bancos y a las compañías de financiación que sus empresas falsas tenían ciertas cuentas por cobrar que no tenían; y haber obtenido préstamos y líneas de crédito pidiendo prestado contra estas cuentas por cobrar inexistentes»

«Mann estimó que obtuvo fraudulentamente unos 70 millones de dólares que no ha devuelto. Afirmó que cometió el fraude en respuesta a las presiones comerciales y financieras, y que utilizó casi todos los fondos obtenidos de forma fraudulenta para mantener ciertos negocios, y comprar y poner en marcha otros nuevos. También admitió que había cambiado los cheques entre el Bank of America y Pioneer, como parte del plan fraudulento».

El cambio de cheques es el acto ilegal de emitir un cheque desde una cuenta bancaria sin fondos suficientes y depositarlo en otra cuenta bancaria, explica MagnifyMoney.com. «Luego, se retira el dinero de esa segunda cuenta antes de que el cheque original haya sido compensado».

El kiting también se conoce como aprovechar el «float», que es la cantidad de tiempo que transcurre entre el momento en que una persona presenta un cheque como pago y el momento en que el banco de la persona recibe la orden de mover los fondos de la cuenta.

Magnify Money explica más:

«Digamos, por ejemplo, que usted emite un cheque por 500 dólares de la cuenta corriente A, y deposita ese cheque en la cuenta corriente B – pero el saldo de la cuenta corriente A es de sólo 75 dólares. Esto es una forma de fraude con cheques que utiliza fondos inexistentes en una cuenta corriente u otro tipo de cuenta bancaria. Algunos esquemas de estafa con cheques utilizan varias cuentas en un solo banco, y los esquemas más complicados implican a varias instituciones financieras.»

«En un escenario más complejo, una persona podría abrir cuentas corrientes en el banco A y en el banco B, depositando al principio 500 dólares en el banco A y nada en el banco B. A continuación, podría extender un cheque de 10.000 dólares en la cuenta A y depositarlo en la cuenta B. El banco B acredita inmediatamente la cuenta, y en el tiempo que el banco B puede tardar en compensar el cheque (generalmente unos tres días laborables), el estafador extiende un cheque de 10.000 dólares en el banco B, que se deposita en el banco A para cubrir el primer cheque. Esto podría continuar, con alguien escribiendo cheques entre bancos donde no hay fondos reales, sin embargo, el banco cree que el dinero es real y continúa acreditando las cuentas.»

El gobierno alega que Mann estaba kiting millones de dólares en cheques entre sus cuentas en Bank of American y Pioneer desde el 1 de agosto de 2019 hasta el 30 de agosto de 2019.

Durante más de una década, MyPayrollHR trabajó con Cachet Financial Services, con sede en California, para procesar los depósitos de nómina para los empleados de los clientes de MyPayrollHR. Cada dos semanas, los clientes de MyPayrollHR depositarían sus fondos de nómina en una cuenta de retención gestionada por Cachet, que luego desembolsaría los pagos en las cuentas bancarias de los empleados de MyPayrollHR.

Pero cuando Mann desvió 26 millones de dólares en depósitos de nómina de clientes de Cachet a su cuenta en el Pioneer Bank, la cuenta de retención vaciada de Cachet fue cargada por los pagos de nómina. Cachet rápidamente revirtió esos depósitos, lo que provocó que se dedujeran uno o dos períodos de pago del salario de las cuentas bancarias de los empleados de las empresas que utilizaban MyPayrollHR.

Esa acción causó tanto revuelo entre las empresas afectadas y sus empleados que Cachet finalmente decidió cancelar todas esas reversiones y absorber ese golpe de 26 millones de dólares, que ahora está tratando de recuperar a través de los tribunales.

Según los fiscales de Nueva York, Pioneer era el mayor acreedor de Mann.

«Mann declaró que el problema de las nóminas se precipitó por su decisión de dirigir los pagos de las nóminas de los clientes de MyPayroll a una cuenta de Pioneer en lugar de hacerlo directamente a Cachet», escribió el agente especial del FBI Matthew J. Wabby. «Lo hizo para reducir temporalmente la cantidad de dinero que debía a Pioneer. Cuando Pioneer congeló las cuentas de Mann, también (inadvertidamente) detuvo el movimiento de los pagos de nómina de los clientes de MyPayroll a Cachet.»

Aproximadamente 9 millones de dólares de los 35 millones de dólares desviados por Mann se suponía que iban a ir a las cuentas de National Payment Corporation (NatPay) – la firma con sede en Florida que maneja las retenciones de impuestos para los clientes de MyPayrollHR. NatPay dijo que su seguro debería ayudar a cubrir las pérdidas en que incurrió cuando los bancos de MyPayrollHR congelaron las cuentas de la compañía.

Los registros judiciales indican que Mann aún no ha presentado una declaración, pero que se ordenó que fuera liberado hoy bajo una fianza de 200.000 dólares garantizada por una casa familiar y dos vehículos. Su pasaporte también fue confiscado.

Etiquetas: Michael T. Mann, mypayrollHR