(pdf)

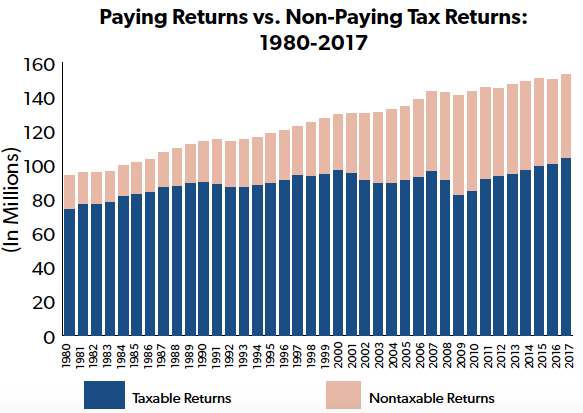

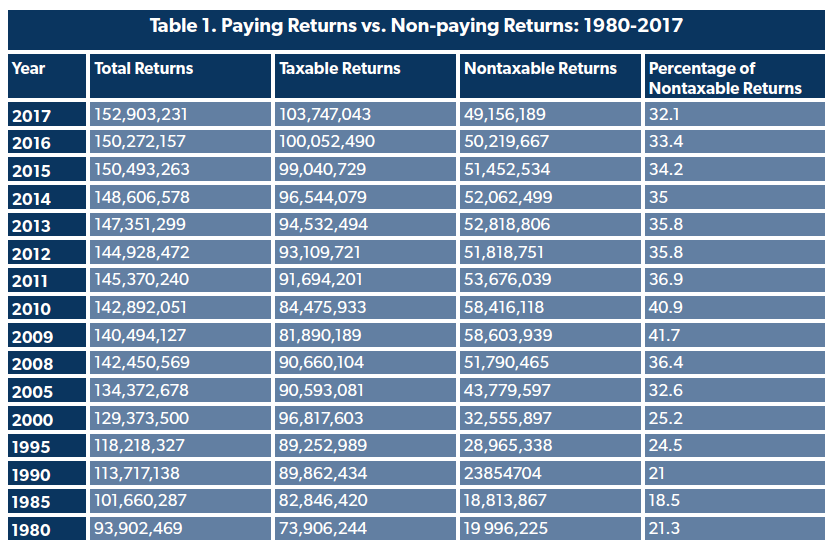

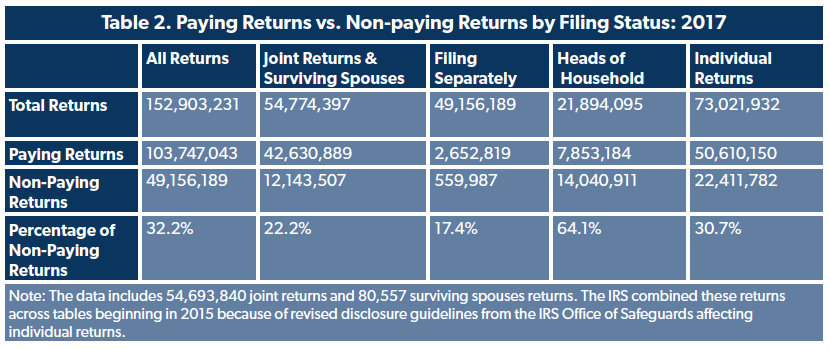

In der Debatte über die Gerechtigkeit des Einkommenssteuersystems wird oft übersehen, dass eine beträchtliche Anzahl von Steuererklärungen keine Einkommenssteuerschuld hat. Die neuesten Daten des Internal Revenue Service (IRS) zeigen, dass fast ein Drittel der Steuererklärungen im Steuerjahr 2017 keine Einkommenssteuer gezahlt hat. Darüber hinaus ist der Prozentsatz der Steuerpflichtigen, die keine Einkommensteuer zahlen, im Vergleich zu vor fast 40 Jahren allgemein gestiegen. Dieser Trend ist bezeichnend für ein progressives Einkommenssteuerrecht, bei dem Bezieher höherer Einkommen einen größeren Teil der Steuern zahlen, während Geringverdiener in der Regel von erheblichen Einkommenssteuerverpflichtungen verschont bleiben.

NTUFs jüngste „Who Pays Income Taxes“-Studie für das Steuerjahr 2017 zeigt, dass die reichsten 1 Prozent der Einkommensbezieher über 38 Prozent aller Einkommenssteuern schultern, ein Betrag, der fast doppelt so hoch ist wie ihr Anteil am bereinigten Bruttoeinkommen. Historische Daten seit 1980 zeigen, dass das Einkommenssteuergesetz immer progressiver geworden ist, wobei ein kleiner Teil der Verdiener einen immer größeren Anteil der Steuerlast trägt, auch wenn der Spitzengrenzsteuersatz gesenkt wurde.

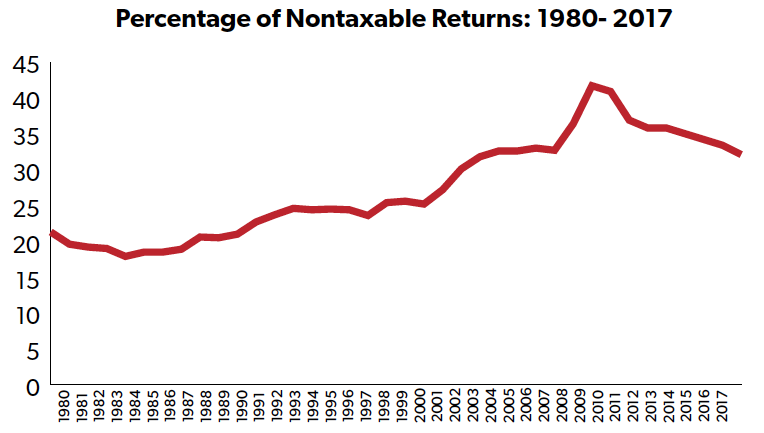

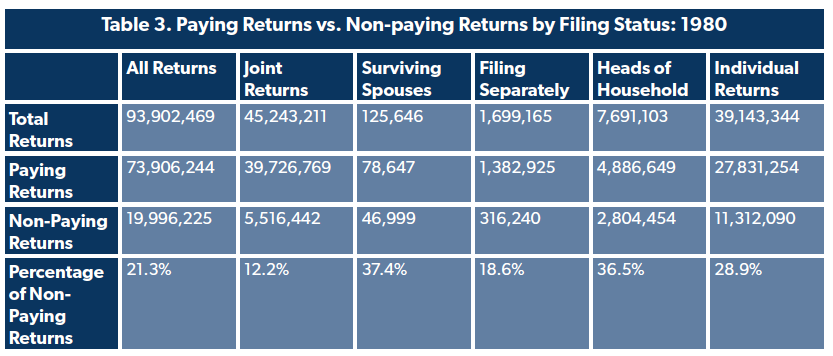

Dementsprechend ist der Anteil der Steuerpflichtigen, die keine Einkommensteuer zahlen, tendenziell gestiegen. Im Jahr 1980 lag der Prozentsatz der Steuererklärungen ohne Einkommenssteuerpflicht bei 21,3 %. Bis 1985 sank er auf 18,5 Prozent, ist aber seither allgemein gestiegen.

Im Laufe der Zeit haben die politischen Entscheidungsträger Merkmale der Einkommenssteuer angepasst, die Arbeitnehmer mit niedrigem Einkommen vor erheblichen Belastungen schützen sollten. So betrug beispielsweise die niedrigste Einkommensstufe für Ehepaare, die im Steuerjahr 1980 eine gemeinsame Steuererklärung einreichten, 14 Prozent auf ein Einkommen von mindestens 3.400 US-Dollar (9.634 US-Dollar im Jahr 2017). Im Jahr 2017 wurde die niedrigste Einkommensstufe auf eine 10-prozentige Besteuerung von Einkommen über 18.650 Dollar angepasst. Außerdem wurde der Standardabzug für verheiratete Steuerpflichtige von 3.400 Dollar im Jahr 1980 (9.634 Dollar im Jahr 2017) auf 12.700 Dollar im Jahr 2017 angehoben, was das zu versteuernde Einkommen erheblich senkte. (Eine ähnliche Ausweitung erfolgte für Alleinstehende.)

Die Anzahl der nicht steuerpflichtigen Steuererklärungen spiegelt auch die Anzahl der Ausnahmen, Abzüge und Gutschriften wider, die den Steuerpflichtigen zur Verfügung stehen. Das Haushaltsgesetz des Kongresses von 1974 verlangt, dass der jährliche Bundeshaushalt eine Liste der „Steuerausgaben“ enthält, die gesetzlich definiert sind als „Einnahmeverluste, die auf Bestimmungen der Bundessteuergesetze zurückzuführen sind, die einen besonderen Ausschluss, eine Befreiung oder einen Abzug vom Bruttoeinkommen zulassen oder die eine besondere Gutschrift, einen Vorzugssteuersatz oder einen Aufschub der Steuerpflicht vorsehen. Die Zahl solcher Steuervorschriften hat zugenommen. Ein historisches Haushaltsbuch aus dem Jahr 1981 listet 82 individuelle Einkommenssteuerausgaben für das Steuerjahr (FY) 1980 auf. In einer aktuellen Haushaltsveröffentlichung sind 142 verschiedene individuelle Einkommensteuerausgaben aufgeführt, die im GJ 2017 geltend gemacht wurden.

Diese Ausnahmen umfassen auch „erstattungsfähige Gutschriften“, die berechtigte Antragsteller über ihre Einkommensteuerschuld hinaus erhalten können. Diese Gutschriften verringern die Einkommensteuerschuld eines Steuerpflichtigen, aber im Gegensatz zu regulären Steuergutschriften werden verbleibende Gutschriften als Barzahlung „erstattet“. Der IRS berichtet, dass 2017 100 Milliarden Dollar an erstattungsfähigen Gutschriften beantragt wurden. Fünfzehn Prozent dieses Betrags wurden zur Verringerung der Einkommenssteuerlast verwendet, während der Rest im Wesentlichen in Subventionsschecks umgewandelt wurde, hauptsächlich aus der Berechtigung für den Earned Income Credit (56,8 Mrd. USD) und den Additional Child Tax Credit (23,3 Mrd. USD). Aufgrund dieser Gutschriften hatten Steuerpflichtige mit einem bereinigten Bruttoeinkommen von 30.000 Dollar oder weniger einen durchschnittlichen Steuersatz, der sogar negativ war.

Teilweise ist die Zahl der nicht steuerpflichtigen Steuererklärungen ein Indikator für den Zustand der Wirtschaft. Nach der Rezession von 2008 waren 2009 41,7 % der Steuererklärungen – zwei von fünf – steuerfrei, was auf eine Kombination aus höherer Arbeitslosigkeit und Steuererleichterungen (einschließlich rückzahlbarer Kredite) im Rahmen des American Recovery and Reinvestment Act von 2009 zurückzuführen ist. Als sich die Wirtschaft schließlich erholte und die Beschäftigung zunahm, stieg die Zahl der steuerpflichtigen Einkommenssteuererklärungen allmählich an, macht aber immer noch einen geringeren Anteil der Einkommenssteuererklärungen aus als 1980.

Das bedeutet nicht, dass diese Haushalte überhaupt keiner Bundessteuerpflicht unterliegen. Personen mit Lohneinkommen unterliegen der Lohnsteuer zur Finanzierung von Sozialversicherung und Medicare. Viele der Steuererklärungen, die als nicht einkommensteuerpflichtig eingestuft wurden, unterliegen möglicherweise einer Vielzahl zusätzlicher Steuern, wie z. B. der Rückzahlung von Prämienvorschüssen, der Steuer auf selbständige Erwerbstätigkeit, der nicht eingezogenen Sozialversicherungs- und Medicare-Steuer auf Trinkgelder, der Steuer aus der Neuberechnung von Investitionsgutschriften aus dem Vorjahr, der Strafsteuer auf individuelle Rentenkonten, der Section-72-Strafsteuer, der Steuer auf die Beschäftigung von Haushalten, der Zahlung der individuellen Verantwortung für die Gesundheitsfürsorge, der zusätzlichen Medicare-Steuer oder der goldenen Fallschirmzahlungen.“

Dies ist der letzte Datensatz vor dem Tax Cuts and Jobs Act von 2017. Schätzungen zufolge wird die Zahl der Steuerpflichtigen, die keine Einkommenssteuer zahlen, infolge der Änderungen des Gesetzes steigen. Mit Wirkung ab dem Steuerjahr 2018 hat das Steuerreformgesetz die Steuersätze gesenkt, den Standardabzug fast verdoppelt und die erstattungsfähige Kindersteuergutschrift erweitert und erhöht.

Schlussfolgerung

Ein verantwortungsvolles Steuersystem entlastet diejenigen, die ganz unten stehen und sich nach oben arbeiten wollen. Die jüngsten IRS-Daten zeigen, dass fast ein Drittel der Steuerpflichtigen, vor allem Geringverdiener, keine Steuern zahlen mussten, wobei einige sogar einen negativen Steuersatz hatten. Die hohe Zahl der nicht zu versteuernden Steuererklärungen ist ein weiteres Indiz dafür, dass das amerikanische Einkommenssteuerrecht sehr progressiv ist und dass Personen mit geringem Einkommen weitgehend von einer hohen Besteuerung verschont bleiben.