Anfang dieses Monats wurden den Mitarbeitern von mehr als 1.000 Unternehmen ein oder zwei Gehaltsschecks von ihren Bankkonten abgezogen, nachdem der CEO ihres Cloud-Gehaltsabrechnungsanbieters mit 35 Millionen Dollar an Gehaltsabrechnungen und Steuereinzahlungen von Kunden geflüchtet war. Am Montag wurde der CEO verhaftet und gestand angeblich, dass die Abzweigung der letzte verzweifelte Atemzug eines finanziellen Hütchenspiels war, das ihm über mehrere Jahre hinweg 70 Millionen Dollar einbrachte.

Michael T. Mann, der 49-jährige CEO der in Clifton Park, NY, ansässigen MyPayrollHR, wurde diese Woche verhaftet und wegen Bankbetrugs angeklagt. In den Gerichtsakten gaben die FBI-Ermittler an, dass Mann bei seiner Vernehmung zugab, Anfang September – am Vorabend eines großen Lohnabrechnungstages – etwa 35 Millionen Dollar an Geldern, die von seinen Kunden zur Deckung ihrer Gehaltsabrechnungen und Steuereinbehalte überwiesen wurden, auf sein eigenes Bankkonto umgeleitet zu haben.

Nach dieser Aktion froren zwei verschiedene Banken, die mit Manns verschiedenen Unternehmen zusammenarbeiten, diese Firmenkonten ein, um zu verhindern, dass die Gelder verschoben oder abgehoben werden. Diese Aktion setzte eine Kette von Ereignissen in Gang, die ein anderes Finanzinstitut, das MyPayrollHR bei der Abwicklung von Zahlungen unterstützt, dazu veranlasste, kurzzeitig fast 26 Millionen Dollar von Girokonten abzuheben, die Mitarbeitern von mehr als 1.000 Unternehmen gehören, die MyPayrollHR nutzen.

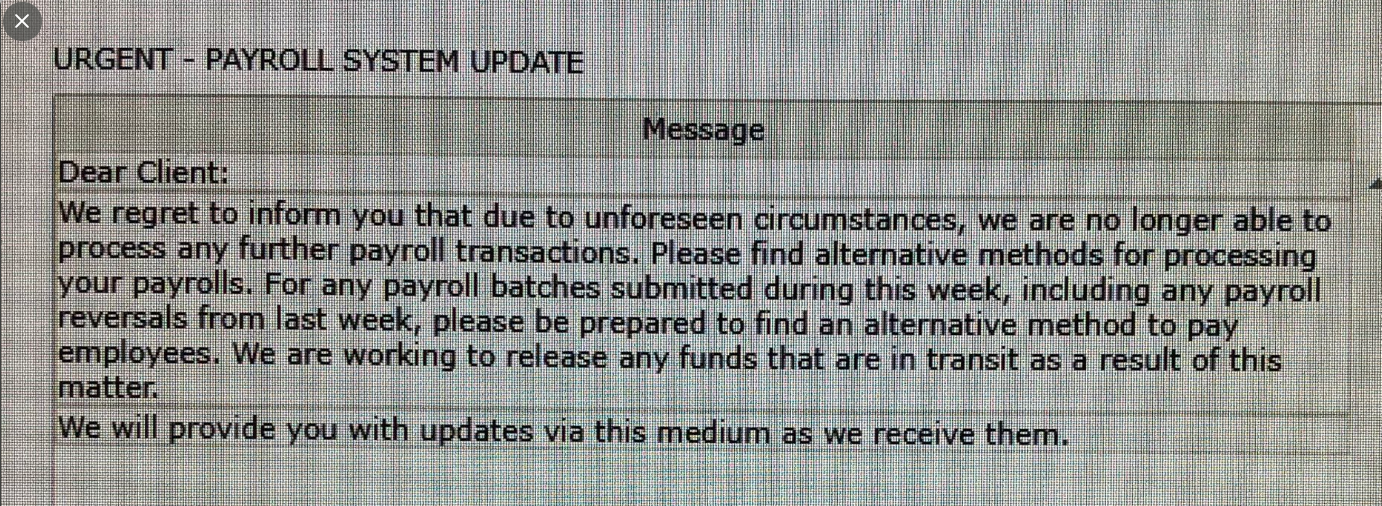

Zur gleichen Zeit schickte MyPayrollHR eine Nachricht (siehe Screenshot oben) an seine Kunden, in der es mitteilte, dass es seine Tätigkeit einstellt und dass die Kunden alternative Methoden für die Bezahlung von Mitarbeitern und die Verarbeitung von Gehaltsabrechnungen finden sollten.

In der Strafanzeige gegen Mann (PDF) sagte ein New Yorker FBI-Agent, dass der CEO zugab, dass er ab 2010 oder 2011 begann, große Geldsummen von Banken und Finanzierungsunternehmen unter falschen Vorwänden zu leihen.

„Während er behauptete, dass MyPayroll legitim sei, gab er zu, andere Unternehmen zu gründen, die keinen anderen Zweck hatten, als für den Betrug verwendet zu werden; Banken und Finanzierungsunternehmen in betrügerischer Absicht vorzutäuschen, dass seine gefälschten Unternehmen bestimmte Forderungen hatten, die sie nicht hatten; und Darlehen und Kreditlinien zu erhalten, indem er Kredite gegen diese nicht existierenden Forderungen aufnahm.“

„Mann schätzte, dass er auf betrügerische Weise etwa 70 Millionen US-Dollar erhalten hat, die er nicht zurückgezahlt hat. Er behauptete, er habe den Betrug als Reaktion auf geschäftlichen und finanziellen Druck begangen und fast alle betrügerisch erlangten Gelder dazu verwendet, bestimmte Unternehmen aufrechtzuerhalten und neue zu kaufen und zu gründen. Er gab auch zu, dass er im Rahmen des betrügerischen Plans Schecks zwischen der Bank of America und Pioneer ausgetauscht hat.“

Scheckbetrug ist der illegale Akt, einen Scheck von einem Bankkonto ohne ausreichende Deckung auszustellen und ihn auf ein anderes Bankkonto einzuzahlen, erklärt MagnifyMoney.com. „Dann hebt man das Geld von diesem zweiten Konto ab, bevor der ursprüngliche Scheck verrechnet wurde.“

Scheck-Kiting ist auch bekannt als das Ausnutzen des „Float“, d. h. der Zeitspanne zwischen der Einreichung eines Schecks als Zahlung und der Anweisung an die Bank, das Geld vom Konto abzuheben.

Magnify Money erklärt mehr:

„Angenommen, Sie stellen sich selbst einen Scheck über 500 $ von Girokonto A aus und zahlen diesen Scheck auf Girokonto B ein – der Saldo auf Girokonto A beträgt jedoch nur 75 $. Dann heben Sie die 500 Dollar vom Girokonto B ab. Dies ist Scheckbetrug, eine Form des Scheckbetrugs, bei der nicht vorhandene Gelder auf einem Girokonto oder einem anderen Bankkonto verwendet werden. Bei einigen Scheckbetrügereien werden mehrere Konten bei einer einzigen Bank benutzt, und bei komplizierteren Betrügereien sind mehrere Finanzinstitute beteiligt.“

„In einem komplexeren Szenario könnte eine Person Girokonten bei Bank A und Bank B eröffnen und zunächst 500 Dollar auf Bank A einzahlen und nichts auf Bank B. Dann könnte sie einen Scheck über 10.000 $ auf Konto A ausstellen und auf Konto B einzahlen. Bank B schreibt das Konto sofort gut, und in der Zeit, die Bank B für die Freigabe des Schecks benötigt (in der Regel etwa drei Werktage), stellt der Betrüger einen Scheck über 10.000 $ auf Bank B aus, der auf Bank A eingezahlt wird, um den ersten Scheck zu decken. Dies könnte sich fortsetzen, wenn jemand Schecks zwischen Banken ausstellt, auf denen kein tatsächliches Guthaben vorhanden ist, aber die Bank glaubt, dass das Geld echt ist und schreibt es den Konten weiterhin gut.“

Die Regierung behauptet, dass Mann vom 1. August 2019 bis zum 30. August 2019 Schecks in Millionenhöhe zwischen seinen Konten bei der Bank of American und Pioneer verschoben hat.

Mehr als ein Jahrzehnt lang hat MyPayrollHR mit der in Kalifornien ansässigen Cachet Financial Services zusammengearbeitet, um Gehaltsabrechnungen für die Mitarbeiter von MyPayrollHR-Kunden zu bearbeiten. Jede zweite Woche zahlten die Kunden von MyPayrollHR ihre Gehaltsabrechnungen auf ein von Cachet geführtes Konto ein, das dann die Zahlungen auf die Bankkonten der MyPayrollHR-Kunden auszahlte.

Als Mann jedoch 26 Millionen Dollar an Gehaltsabrechnungen von Cachet auf sein Konto bei der Pioneer Bank abzweigte, wurde das leere Konto von Cachet mit den Gehaltszahlungen belastet. Cachet machte diese Einzahlungen schnell wieder rückgängig, wodurch ein oder zwei Gehaltsperioden von den Bankkonten der Mitarbeiter von Unternehmen, die MyPayrollHR nutzten, abgezogen wurden.

Dieses Vorgehen löste bei den betroffenen Unternehmen und ihren Mitarbeitern so viel Aufruhr aus, dass Cachet schließlich beschloss, alle diese Rückbuchungen zu stornieren und den Schaden von 26 Mio. USD zu absorbieren, den es nun auf dem Rechtsweg zurückzufordern versucht.

Nach Angaben der New Yorker Staatsanwaltschaft war Pioneer der größte Gläubiger von Mann.

„Mann gab an, dass das Problem mit der Gehaltsabrechnung durch seine Entscheidung ausgelöst wurde, die Gehaltszahlungen der Kunden von MyPayroll auf ein Konto bei Pioneer statt direkt an Cachet zu leiten“, schrieb FBI-Sonderagent Matthew J. Wabby. „Er tat dies, um den Geldbetrag, den er Pioneer schuldete, vorübergehend zu reduzieren. Als Pioneer Manns Konten einfror, stoppte es (versehentlich) auch die Überweisung der Gehaltszahlungen von MyPayroll-Kunden an Cachet.“

Rund 9 Millionen Dollar der von Mann abgezweigten 35 Millionen Dollar sollten auf Konten bei der National Payment Corporation (NatPay) überwiesen werden – dem in Florida ansässigen Unternehmen, das die Steuereinbehalte für MyPayrollHR-Kunden bearbeitet. NatPay sagte, dass seine Versicherung dazu beitragen sollte, die Verluste zu decken, die entstanden sind, als die Banken von MyPayrollHR die Konten des Unternehmens eingefroren haben.

Gerichtsunterlagen zeigen, dass Mann noch kein Geständnis abgelegt hat, aber dass er heute unter einer Kaution von 200.000 $ freigelassen wurde, die durch ein Familienhaus und zwei Fahrzeuge gesichert ist. Sein Reisepass wurde ebenfalls beschlagnahmt.

Tags: Michael T. Mann, mypayrollHR