(pdf)

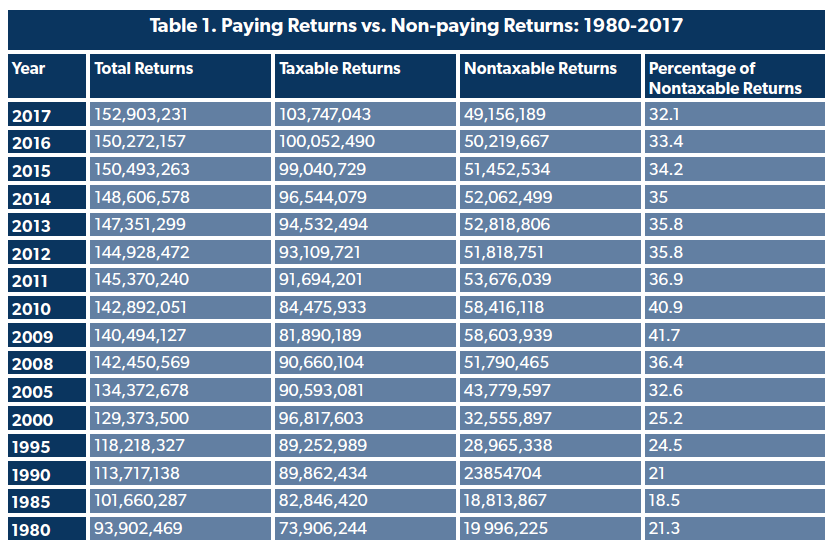

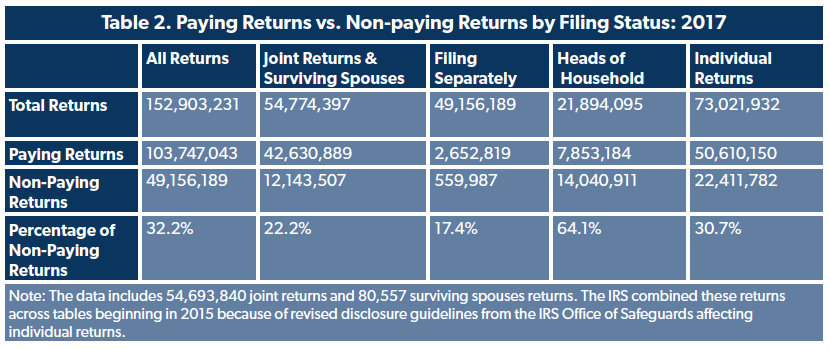

I debatten om indkomstskattesystemets retfærdighed overses ofte det faktum, at et betydeligt antal selvangivelser ikke har nogen indkomstskattepligt. De seneste data, der er offentliggjort af Internal Revenue Service (IRS), viser, at næsten en tredjedel af selvangivelserne i skatteåret 2017 ikke betalte nogen indkomstskat. Desuden er procentdelen af indbetalere uden indkomstskat generelt steget fra det niveau, hvor den var for næsten 40 år siden. Denne tendens er tegn på en progressiv indkomstskattelovgivning, hvor personer med højere indkomster betaler en større del af skatterne, mens personer med lave indkomster generelt er beskyttet mod betydelige indkomstskatteforpligtelser.

NTUF’s seneste undersøgelse “Who Pays Income Taxes” for skatteåret 2017 viser, at den rigeste 1 procent af indkomsterne bærer over 38 procent af alle indkomstskatter, et beløb, der er næsten dobbelt så stort som deres justerede bruttoindkomstandel. Historiske data siden 1980 viser, at indkomstskattelovgivningen er blevet stadig mere progressiv, idet en lille andel af indkomsterne har betalt en stigende andel af skattebyrden, selv om den øverste marginale skattesats er blevet reduceret.

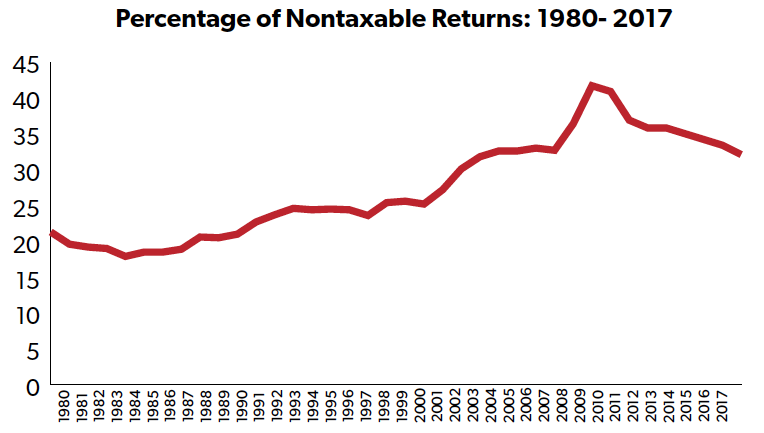

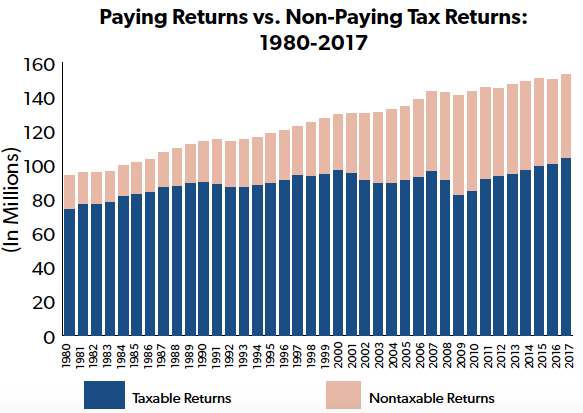

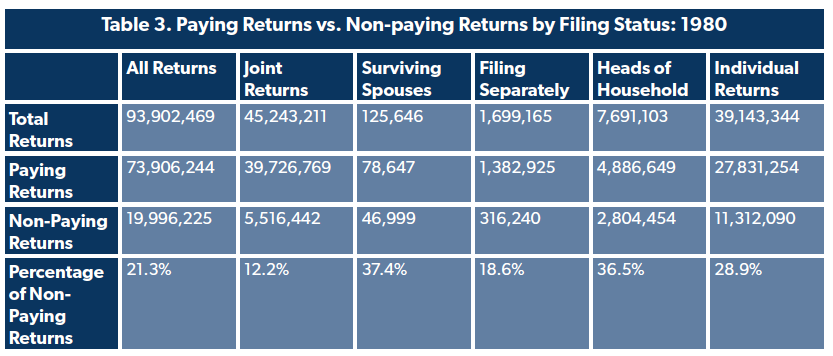

Til gengæld har andelen af indbetalere med nul indkomstskattepligt haft en stigende tendens. I 1980 udgjorde andelen af indberetninger uden indkomstskattepligt 21,3 procent. I 1985 faldt den til 18,5 procent, men den er generelt steget siden da.

Med tiden har de politiske beslutningstagere justeret funktioner i indkomstskatten, der er designet til at beskytte lavindkomstarbejdere mod betydelige byrder. For eksempel pålagde den laveste indkomstgruppe for et ægtepar, der indgav en fælles anmeldelse for skatteåret 1980, en skat på 14 procent på en indkomst på mindst 3.400 dollars (9.634 dollars i 2017-dollars). I 2017 blev den laveste skatteklasse justeret til en skat på 10 % på indkomst over 18 650 USD. Standardfradraget blev også forhøjet fra 3 400 USD i 1980 (9 634 USD i 2017-dollars) til 12 700 USD i 2017 for gifte indbetalere, hvilket reducerede den skattepligtige indkomst betydeligt. (En lignende udvidelse fandt sted for enlige filers.)

Tallet af ikke-skattepligtige afkast afspejler også antallet af udelukkelser, fradrag og kreditter, der er tilgængelige for berettigede filers. Congressional Budget Act of 1974 kræver, at det årlige føderale budget skal indeholde en liste over “skatteudgifter”, der i loven defineres som “indtægtstab, der kan tilskrives bestemmelser i de føderale skattelove, som tillader en særlig udelukkelse, fritagelse eller fradrag fra bruttoindkomsten, eller som giver en særlig kredit, en præferentiel skattesats eller en udsættelse af skattepligten.” Antallet af sådanne skattebestemmelser er vokset. En historisk budgetbog fra 1981 opregner 82 udgifter til individuel indkomstskat for finansåret (FY) 1980. En nyere budgetpublikation omfatter 142 forskellige individuelle indkomstskatteudgifter, der blev krævet i FY 2017.

Disse undtagelser omfatter også “refunderbare kreditter”, som berettigede indbetalere kan modtage ud over deres indkomstskattepligt. Disse kreditter reducerer en indkomstskattepligt, men i modsætning til almindelige skattekreditter “refunderes” eventuelle resterende kreditbeløb som en kontant betaling. IRS rapporterer, at der blev krævet 100 mia. dollars i refunderbare kreditter i 2017. Femten procent af dette beløb blev anvendt til at reducere indkomstskattebyrden, mens resten i det væsentlige blev konverteret til tilskudschecks, hovedsagelig fra berettigelse til Earned Income Credit (56,8 mia. dollar) og Additional Child Tax Credit (23,3 mia. dollar). På grund af disse kreditter havde indsendere med en justeret bruttoindkomst på 30.000 dollars eller mindre en gennemsnitlig skattesats, der faktisk var negativ.

Delvis er antallet af ikke-skattepligtige indberetninger en indikation af økonomiens tilstand. Efter recessionen i 2008 skyldte 41,7 procent af returneringerne – to ud af hver femte – ingen indkomstskat i 2009 på grund af en kombination af højere arbejdsløshedsniveauer og skattelettelser (herunder refunderbare kreditter) i American Recovery and Reinvestment Act of 2009. Efterhånden som økonomien efterhånden kom på fode igen, og beskæftigelsen voksede, er antallet af skattepligtige afkast gradvist steget, men udgør stadig en mindre andel af afkastene end i 1980.

Det betyder ikke, at disse husstande overhovedet ikke stod over for nogen føderal skattepligt. Enkeltpersoner med lønindkomst er underlagt lønsumsafgifter til finansiering af Social Security og Medicare. Mange af de afkast, der blev klassificeret som ikke omfattet af en nettoindkomstskat, var muligvis omfattet af et væld af yderligere skatter, herunder “som overskydende forudgående præmie skattekredit tilbagebetaling, skat på selvstændig virksomhed, uopkrævet social sikring og Medicare-skat på drikkepenge, skat fra genberegning af tidligere års investeringskredit, strafafgifter på individuelle pensionskonti, Section 72 strafafgifter, husstandsbeskatning, betaling af individuelt ansvar for sundhedspleje, supplerende Medicare-skatter eller gyldne faldskærmsbetalinger.”

Dette er det sidste datasæt før Tax Cuts and Jobs Act of 2017. Det er blevet anslået, at antallet af indbetalere uden indkomstskat vil stige som følge af ændringerne i kodeksen. Med virkning fra skatteåret 2018 sænkede skattereformloven skattesatserne, fordoblede næsten standardfradraget og udvidede og øgede det refunderbare børnefradrag.Disse fakta om indkomstskattelovgivningen bør huskes, når politikerne hævder, at de rige ikke betaler deres “rimelige andel.”

Konklusion

Et ansvarligt skattesystem letter byrden for dem i bunden, der stræber efter at arbejde sig op. De seneste data fra IRS viser, at næsten en tredjedel af de indbetalere, primært lavtlønnede, ikke havde nogen skattepligt, og nogle havde en negativ skattesats. Det høje antal ikke-skattepligtige indberetninger er endnu en indikation af, at USA’s indkomstskattelovgivning er meget progressiv, idet de lavtlønnede i vid udstrækning slipper for tung beskatning.