La începutul acestei luni, angajații a peste 1.000 de companii au văzut fonduri în valoare de unul sau două cecuri de salariu deduse din conturile lor bancare după ce directorul general al furnizorului lor de servicii de salarizare în cloud a fugit cu 35 de milioane de dolari în depozite de salarii și impozite de la clienți. Luni, CEO-ul a fost arestat și ar fi mărturisit că deturnarea a fost ultima încercare disperată a unui joc financiar care i-a adus 70 de milioane de dolari pe parcursul mai multor ani.

Michael T. Mann, în vârstă de 49 de ani, CEO al companiei MyPayrollHR din Clifton Park, New York, a fost arestat în această săptămână și acuzat de fraudă bancară. În documentele depuse în instanță, anchetatorii FBI au declarat că Mann a recunoscut la interogatoriu că la începutul lunii septembrie – în ajunul unei zile importante de salarizare – a deturnat în propriul cont bancar aproximativ 35 de milioane de dolari din fondurile trimise de clienții săi pentru a acoperi depozitele de salarii ale angajaților și reținerile de impozite.

După această cascadorie, două bănci diferite care lucrează cu diversele companii ale lui Mann au înghețat aceste conturi corporative pentru a împiedica mutarea sau retragerea fondurilor. Această acțiune a declanșat un lanț de evenimente care a determinat o altă instituție financiară care ajută MyPayrollHR să proceseze plățile să retragă pentru scurt timp aproape 26 de milioane de dolari din conturile curente aparținând angajaților de la peste 1.000 de companii care folosesc MyPayrollHR.

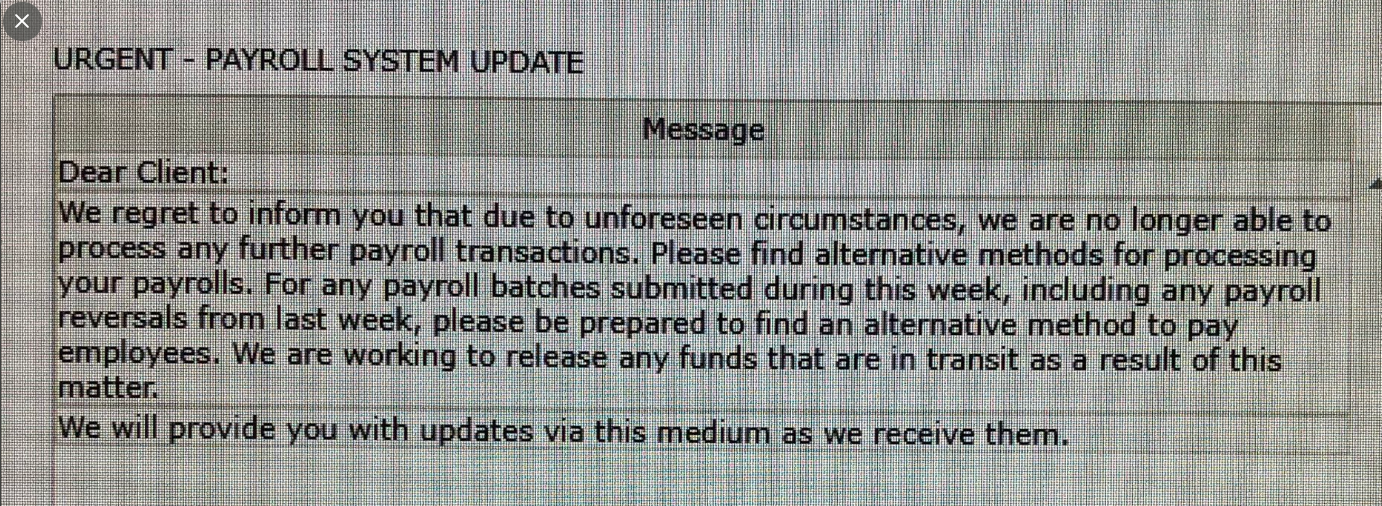

În același timp, MyPayrollHR a trimis un mesaj (a se vedea captura de ecran de mai sus) către clienți în care spunea că se închide și că clienții ar trebui să găsească metode alternative pentru plata angajaților și pentru procesarea salariilor pe viitor.

În plângerea penală împotriva lui Mann (PDF), un agent FBI din New York a declarat că directorul general a recunoscut că începând cu 2010 sau 2011 a început să împrumute sume mari de bani de la bănci și companii de finanțare sub pretexte false.

„În timp ce a declarat că MyPayroll era legitimă, el a recunoscut că a creat alte companii care nu aveau alt scop decât acela de a fi folosite în cadrul fraudei; a reprezentat în mod fraudulos băncilor și companiilor de finanțare că afacerile sale false aveau anumite creanțe pe care nu le aveau; și a obținut împrumuturi și linii de credit prin împrumuturi pe baza acestor creanțe inexistente.”

„Mann a estimat că a obținut în mod fraudulos aproximativ 70 de milioane de dolari pe care nu le-a rambursat. El a susținut că a comis frauda ca răspuns la presiunile financiare și de afaceri și că a folosit aproape toate fondurile obținute în mod fraudulos pentru a susține anumite afaceri și pentru a achiziționa și începe altele noi. El a recunoscut, de asemenea, că a făcut kiting de cecuri între Bank of America și Pioneer , ca parte a schemei frauduloase.”

Check-kiting este actul ilegal de a scrie un cec dintr-un cont bancar fără fonduri suficiente și de a-l depune într-un alt cont bancar, explică MagnifyMoney.com. „Apoi, retrageți banii din acel al doilea cont înainte ca cecul original să fi fost compensat.”

Kite-ul mai este cunoscut și sub numele de a profita de „float”, care este perioada de timp dintre momentul în care o persoană depune un cec ca plată și momentul în care banca persoanei este instruită să mute fondurile din cont.

Magnify Money explică mai multe:

„Să spunem, de exemplu, că vă scrieți un cec de 500 de dolari din contul curent A și depuneți acel cec în contul curent B – dar soldul din contul curent A este de numai 75 de dolari. Apoi, retrageți cu promptitudine cei 500 de dolari din contul curent B. Aceasta este o fraudă cu cecuri, o formă de fraudă cu cecuri care utilizează fonduri inexistente într-un cont curent sau alt tip de cont bancar. Unele scheme de check-kiting folosesc mai multe conturi la o singură bancă, iar schemele mai complicate implică mai multe instituții financiare.”

„Într-un scenariu mai complex, o persoană ar putea deschide conturi curente la banca A și la banca B, depunând la început 500 de dolari în banca A și nimic în banca B. Apoi, ar putea scrie un cec de 10.000 de dolari în contul A și să-l depună în contul B. Banca B creditează imediat contul, iar în timpul care ar putea dura până când banca B compensează cecul (în general, aproximativ trei zile lucrătoare), escrocul scrie un cec de 10.000 de dolari la banca B, care este depus în banca A pentru a acoperi primul cec. Acest lucru ar putea continua, cu cineva care scrie cecuri între bănci în care nu există fonduri reale, dar banca crede că banii sunt reali și continuă să crediteze conturile.”

Guvernul susține că Mann a făcut cecuri în valoare de milioane de dolari între conturile sale de la Bank of American și Pioneer de la 1 august 2019 până la 30 august 2019.

Pentru mai mult de un deceniu, MyPayrollHR a lucrat cu Cachet Financial Services, cu sediul în California, pentru a procesa depozitele de salarii pentru angajații clienților MyPayrollHR. O dată la două săptămâni, clienții MyPayrollHR își depuneau fondurile de salarizare într-un cont de depozit administrat de Cachet, care apoi efectua plățile în conturile bancare ale angajaților clienților MyPayrollHR.

Dar când Mann a deturnat 26 de milioane de dolari în depozite de salarii ale clienților de la Cachet în contul său de la Pioneer Bank, contul de depozit golit al Cachet a fost debitat pentru plățile de salarii. Cachet a inversat rapid aceste depozite, ceea ce a făcut ca una sau două perioade de plată a salariilor să fie deduse din conturile bancare ale angajaților companiilor care foloseau MyPayrollHR.

Această acțiune a provocat atât de multă revoltă din partea companiilor afectate și a angajaților acestora, încât Cachet a decis în cele din urmă să anuleze toate aceste inversări și să absoarbă acea lovitură de 26 de milioane de dolari, pe care încearcă acum să o recupereze prin intermediul instanțelor de judecată.

Potrivit procurorilor din New York, Pioneer a fost cel mai mare creditor al lui Mann.

„Mann a declarat că problema salariilor a fost precipitată de decizia sa de a direcționa plățile de salarii ale clienților MyPayroll către un cont la Pioneer în loc să le direcționeze direct către Cachet”, a scris agentul special al FBI Matthew J. Wabby. „A făcut acest lucru pentru a reduce temporar suma de bani pe care o datora către Pioneer. Când Pioneer a înghețat conturile lui Mann, a oprit (fără să vrea) și mișcarea plăților de salarii ale clienților MyPayroll către Cachet.”

Aproximativ 9 milioane de dolari din cele 35 de milioane de dolari deturnate de Mann ar fi trebuit să ajungă în conturile de la National Payment Corporation (NatPay) – firma cu sediul în Florida care se ocupă de reținerile fiscale pentru clienții MyPayrollHR. NatPay a declarat că asigurarea sa ar trebui să ajute la acoperirea pierderilor suferite atunci când băncile MyPayrollHR au înghețat conturile companiei.

Înregistrările tribunalului indică faptul că Mann nu a pledat încă, dar că s-a ordonat ca el să fie eliberat astăzi în baza unei cauțiuni de 200.000 de dolari, garantată cu o casă de familie și două vehicule. Pașaportul său a fost, de asemenea, confiscat.

Tags: Michael T. Mann, mypayrollHR

.