All’inizio di questo mese, i dipendenti di più di 1.000 aziende hanno visto uno o due stipendi detratti dai loro conti bancari dopo che il CEO del loro fornitore di paghe cloud è fuggito con 35 milioni di dollari in buste paga e depositi fiscali dai clienti. Lunedì, l’amministratore delegato è stato arrestato e presumibilmente ha confessato che la deviazione era l’ultimo disperato sussulto di un gioco finanziario che gli ha fatto guadagnare 70 milioni di dollari in diversi anni.

Michael T. Mann, il 49enne amministratore delegato di Clifton Park, NY-based MyPayrollHR, è stato arrestato questa settimana e accusato di frode bancaria. Negli archivi del tribunale, gli investigatori dell’FBI hanno detto che Mann ha ammesso sotto interrogatorio che all’inizio di settembre – alla vigilia di un grande giorno di paga – ha deviato sul proprio conto bancario circa 35 milioni di dollari in fondi inviati dai suoi clienti per coprire i loro depositi di paga dei dipendenti e le ritenute fiscali.

Dopo quella trovata, due diverse banche che lavorano con le varie aziende di Mann hanno congelato quei conti aziendali per evitare che i fondi fossero spostati o ritirati. Quell’azione ha innescato una catena di eventi che ha portato un’altra istituzione finanziaria che aiuta MyPayrollHR a elaborare i pagamenti a estrarre brevemente quasi 26 milioni di dollari dai conti correnti appartenenti ai dipendenti di più di 1.000 aziende che usano MyPayrollHR.

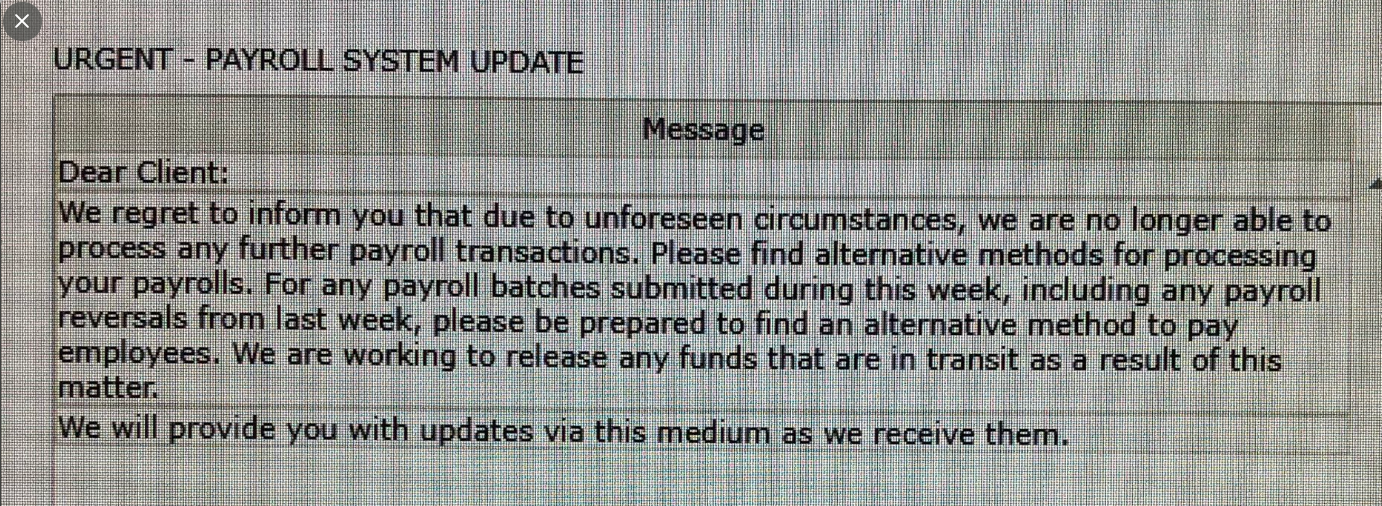

Al tempo stesso, MyPayrollHR ha inviato un messaggio (vedi schermata sopra) ai clienti dicendo che stava chiudendo e che i clienti dovrebbero trovare metodi alternativi per pagare i dipendenti e per l’elaborazione delle buste paga andando avanti.

Nella denuncia penale contro Mann (PDF), un agente dell’FBI di New York ha detto che il CEO ha ammesso che a partire dal 2010 o 2011 ha iniziato a prendere in prestito grandi somme di denaro da banche e società di finanziamento sotto false pretese.

“Pur dichiarando che MyPayroll era legittimo, ha ammesso di aver creato altre società che non avevano altro scopo che essere utilizzate nella frode; rappresentando fraudolentemente alle banche e alle società di finanziamento che le sue imprese false avevano certi crediti che non avevano; e ottenendo prestiti e linee di credito prendendo in prestito contro questi crediti inesistenti.”

“Mann ha stimato che ha ottenuto fraudolentemente circa 70 milioni di dollari che non ha restituito. Ha affermato di aver commesso la frode in risposta alle pressioni commerciali e finanziarie, e di aver usato quasi tutti i fondi ottenuti in modo fraudolento per sostenere certe imprese, e per acquistarne e iniziarne di nuove. Ha anche ammesso di fare assegni tra Bank of America e Pioneer, come parte dello schema fraudolento.”

Check-kiting è l’atto illegale di scrivere un assegno da un conto bancario senza fondi sufficienti e depositarlo in un altro conto bancario, spiega MagnifyMoney.com. “Poi, si ritira il denaro da quel secondo conto prima che l’assegno originale sia stato liquidato.”

Il kiting è anche noto come approfittare del “float”, che è la quantità di tempo tra quando un individuo presenta un assegno come pagamento e quando la banca dell’individuo è incaricata di spostare i fondi dal conto.

Magnify Money spiega di più:

“Diciamo, per esempio, che ti fai un assegno di 500$ dal conto corrente A, e depositi quell’assegno sul conto corrente B – ma il saldo del conto corrente A è solo 75$. Poi, si ritirano prontamente i 500 dollari dal conto corrente B. Questo è check-kiting, una forma di frode di assegno che utilizza fondi inesistenti in un conto corrente o un altro tipo di conto bancario. Alcuni schemi di check-kiting utilizzano più conti in una singola banca, e schemi più complicati coinvolgono più istituzioni finanziarie.”

“In uno scenario più complesso, una persona potrebbe aprire conti correnti nella banca A e nella banca B, depositando inizialmente 500 dollari nella banca A e niente nella banca B. Poi, potrebbe scrivere un assegno di 10.000 dollari con il conto A e depositarlo nel conto B. La banca B accredita immediatamente il conto, e nel tempo che la banca B potrebbe impiegare per liquidare l’assegno (generalmente circa tre giorni lavorativi), il truffatore scrive un assegno di 10.000 dollari con la banca B, che viene depositato nella banca A per coprire il primo assegno. Questo potrebbe continuare, con qualcuno che scrive assegni tra le banche dove non ci sono fondi effettivi, ma la banca crede che il denaro sia reale e continua ad accreditare i conti.”

Il governo sostiene che Mann stava kiting milioni di dollari in assegni tra i suoi conti presso Bank of American e Pioneer dal 1 agosto 2019 al 30 agosto 2019.

Per più di un decennio, MyPayrollHR ha lavorato con Cachet Financial Services con sede in California per elaborare i depositi delle buste paga per i dipendenti clienti MyPayrollHR. Ogni due settimane, i clienti di MyPayrollHR depositavano i loro fondi del libro paga in un conto di deposito gestito da Cachet, che poi versava i pagamenti nei conti bancari dei dipendenti del cliente di MyPayrollHR.

Ma quando Mann ha deviato 26 milioni di dollari in depositi del libro paga del cliente da Cachet al suo conto alla Pioneer Bank, il conto di deposito svuotato di Cachet è stato addebitato per i pagamenti del libro paga. Cachet ha rapidamente invertito quei depositi, causando uno o due periodi di stipendio da dedurre dai conti bancari dei dipendenti delle aziende che usavano MyPayrollHR.

Quell’azione ha causato così tanto clamore da parte delle aziende interessate e dei loro dipendenti che Cachet ha infine deciso di annullare tutte quelle inversioni e assorbire quel colpo da 26 milioni di dollari, che ora sta cercando di recuperare in tribunale.

Secondo i pubblici ministeri di New York, Pioneer era il più grande creditore di Mann.

“Mann ha dichiarato che il problema del libro paga è stato precipitato dalla sua decisione di indirizzare i pagamenti delle paghe dei clienti di MyPayroll su un conto di Pioneer invece che direttamente a Cachet”, ha scritto l’agente speciale dell’FBI Matthew J. Wabby. “Ha fatto questo per ridurre temporaneamente la quantità di denaro che doveva a Pioneer. Quando Pioneer ha congelato i conti di Mann, ha anche (inavvertitamente) fermato il movimento dei pagamenti del libro paga dei clienti di MyPayroll a Cachet.”

Circa 9 milioni di dollari dei 35 milioni di dollari deviati da Mann dovevano andare ai conti della National Payment Corporation (NatPay) – la società con sede in Florida che gestisce le ritenute fiscali per i clienti di MyPayrollHR. NatPay ha detto che la sua assicurazione dovrebbe aiutare a coprire le perdite subite quando le banche di MyPayrollHR hanno congelato i conti dell’azienda.

I documenti giudiziari indicano che Mann non ha ancora presentato una dichiarazione, ma che gli è stato ordinato di essere rilasciato oggi sotto un vincolo di 200.000 dollari garantito da una casa di famiglia e due veicoli. Anche il suo passaporto è stato sequestrato.

Tags: Michael T. Mann, mypayrollHR